Incontro sulla Riforma Fiscale: quale impatto per i dirigenti in attività e in pensione

Lunedì 3 aprile si è tenuto, in ALDAI-Federmanager a Milano, un incontro sulla Riforma Fiscale con oltre 400 partecipanti, dei quali il 90% da remoto. Un evento per stimolare riflessioni sulla visione del Paese che implicano riforme in molteplici ambiti per assicurare sostenibilità economica, sociale e un futuro migliore per tutti

Franco Del Vecchio

Segretario CIDA Lombardia - lombardia@cida.it

La legge delega per la riforma fiscale, approvata dal Consiglio dei Ministri il 16 marzo 2023, ha aperto un confronto sull'equità e sulla semplificazione tributaria. Un'occasione per riflettere sulla fiscalità con lungimiranza, sul peso dell'evasione fiscale, sull'equità (fra gli scaglioni, con un confronto con gli altri Paesi europei) e sulla necessità di bilanciare la solidarietà con il riconoscimento del merito.

CIDA Lombardia ha organizzato presso la sede CIDA ALDAI-Federmanager di Milano, un incontro al quale sono intervenuti il Prof. Alberto Brambilla, Presidente Centro Studi e Ricerche Itinerari Previdenziali, il Direttore CIDA Teresa Lavanga e i rappresentanti delle organizzazioni lombarde aderenti a CIDA.

Introducendo i lavori, il Segretario CIDA Lombardia Franco Del Vecchio ha aggiornato i partecipanti sulle aliquote IRPEF in vigore, modificate dal Governo Draghi con la riduzione del 2% e 3% per i redditi fino a 50mila euro, aumento del 2% per quelli superiori fino a 75mila euro, e diminuzione peraltro a 50 mila euro il reddito per l'applicazione dell'aliquota del 43%, eliminando quella intermedia prece dente del 41%.

Cliccare i video per rivedere gli interventi

Introduzione di Franco Del Vecchio - Segretario CIDA Lombardia

Il Direttore CIDA Teresa Lavanga ha sottolineato la necessità di implementare azioni concrete ed esaustive atte a contrastare il lavoro in nero, effettuare controlli incrociati dei dati fiscali, applicare maggiore severità sui reati fiscali, favorire il contrasto di interessi anche per i redditi superiori, con l’obbiettivo di debellare l’evasione, fenomeno che incide fortemente sulle tasche dei contribuenti.

Non è solo necessaria una riforma fiscale, ma servono interventi organici e riformisti del Paese, che tocchino gli ambiti concorrenza, giustizia, pubblica amministrazione, welfare, burocrazia, scuola e ricerca, con una maggiore attenzione alla spending review.

Ed è per tale ragione che CIDA sta lavorando a un “Business Plan” ambizioso da presentare al Governo e alle istituzioni in vista della prossima Legge di Bilancio e della riforma fiscale, con proposte concrete volte ad incentivare lo sviluppo economico e la crescita sociale.

Intervento di Teresa Lavanga - Direttore CIDA

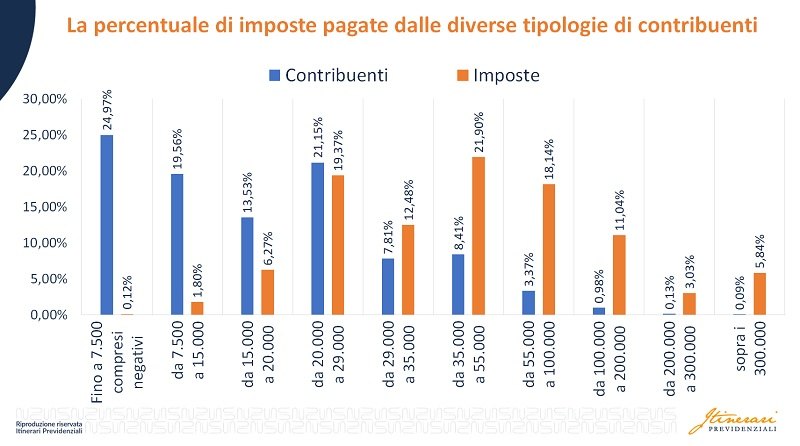

Il Prof. Brambilla ha presentato il rapporto sulle tasse dirette al cui ammontare hanno contribuito per il 90% i lavoratori dipendenti e i pensionati, con il 60% risulta a carico del 13% dei contribuenti con redditi più elevati, e fra questi i dirigenti.

Gli interessi elettorali hanno raddoppiato negli ultimi 13 anni l'assistenza finanziata - in parte - con maggiore debito pubblico e - in parte - a scapito, appunto, del ceto medio, sempre più bancomat per lo Stato.

La mancanza di una banca dati dell'assistenza permette un accumulo di benefici superiori al reddito da lavoro, alimentando il nero.

È tempo per il ceto medio di far sentire la propria voce.

Intervento del Prof. Alberto Brambilla

Presidente Centro Studi e Ricerche Itinerari Previdenziali

Cliccare "Riforma Fiscale - Il difficile finanziamento del welfare" per scaricare la presentazione del Prof. Alberto Brambilla.

Sono stati quindi presentati, dal Segretario CIDA Lombardia Franco Del Vecchio, anche i confronti con i sistemi di tassazione in Francia, Germania e U.K. che hanno aperto i lavori della tavola rotonda sulle proposte per la sostenibilità economica e sociale del nostro Belpaese.

Intervento di Franco Del Vecchio - Segretario CIDA Lombardia

La tassazione sui redditi per i lavoratori dipendenti e pensionati in Francia è decisamente inferiore all'Italia per il combinato composto delle seguenti differenze:

- Aliquote in Francia inferiori all'Italia con una differenza dal 5% all'11% per redditi fino a 50mila € e 2% in meno fino a 156mila €

- Scaglioni in Francia per livelli di reddito superiori all'Italia; ad esempio l'aliquota maggiore in Italia si applica oltre 50mila euro mentre in Francia oltre 156mila €

- Non si pagano le tasse per redditi inferiori a 9.964 € rispetto a 8.174 in Italia; 1.790 di reddito No Tax in più

- In Italia l'aliquota minima si applica all'intero reddito mentre in Francia solo alla parte in eccedenza all'area No Tax

- In Francia è possibile la detrazione forfettaria del 10% del reddito in alternativa alla detrazione delle spese.

- Per i single si effettua in Francia il calcolo delle tasse come in Italia, ma per le famiglie si utilizza il metodo di calcolo in base al nucleo familiare; per una coppia si raddoppia la tassazione calcolata su metà del reddito complessivo, per una coppia con due figli si triplica la tassazione risultante dal terzo del reddito.

Per un reddito di 100mila euro la minore tassazione per i single risulta di 13mila €, per una coppia diventa 20mila € e per una coppia con 2 figli addirittura 26mila € (altro che bonus pannolini).

I livello di tassazione tedesco è simile, ma comunque inferiore, a quello italiano e merita notare che l'aliquota maggiore, del 45%, si applica a partire da 280mila €, rispetto ai 50mila € dell'Italia con l'aliquota del 43%.

La tassazione italiana è significativamente superiore anche al Regno Unito; per un reddito di 100mila € la differenza è di 10mila €, 10%.

Cliccare "Riforma Fiscale - Confronto con la tassazione dei principali Paesi europei" per scaricare la presentazione di Franco Del Vecchio.

Cliccare "Quanto gli Italiani pagano più dei francesi?" per un articolo sulla fiscalità francese.

Sulle differenze di tassazione dell'Italia rispetto ai principali Paesi Europei si è aperto il dibattito moderato da Franco Del Vecchio, che ha proposto ai partecipanti della Tavola Rotonda alcune domande.

Gli interventi dei partecipanti alla Tavola Rotonda

Perché una differenza di tassazione, per tutti gli scaglioni di reddito, così evidente fra l’Italia e gli altri Paesi europei?

Per Mino Schianchi il grande assente nell’IRPEF è il reddito complessivo. Da tempo (Rapporto sulla spesa pubblica 2014) la Corte dei Conti ha definito l’IRPEF “un’arma spuntata”, perché – ha dichiarato – “non è idonea a garantire un ragionevole obiettivo di equità, né è strumento efficace di prelievo. L’IRPEF -da originaria imposta generale sui redditi delle persone fisiche, con le relative addizionali - si è trasformata in sostanziale imposta sui redditi di lavoro dipendente e di pensione”. Oggi il gettito totale di questa imposta grava per oltre il 90% su lavoratori dipendenti e pensionati. L’attuale erosione dell’Irpef, a favore di regimi sostitutivi, viene non solo confermata, ma anche estesa nella proposta di riforma fiscale: oltre alla flat tax sul reddito incrementale, che si aggiunge a quella ordinaria, si prevede l’estensione del regime della cedolare secca agli immobili adibiti a uso diverso da quello abitativo. Esiste infatti in Italia, accanto ad un’imposta progressiva sui redditi di lavoro e sulle pensioni, un'elevata frammentazione delle altre tipologie di reddito, sottoposte a diversi regimi sostitutivi con una molteplicità di trattamenti fiscali soggetti ad aliquote proporzionali, tutti differenti tra loro. Le modifiche introdotte in questi ultimi anni hanno accentuato la frammentarietà e la disorganicità del sistema. Esenzioni, agevolazioni, regimi particolari di favore, “bonus” di vario tipo si sono moltiplicati e sovrapposti, creando disparità di trattamento sempre più profonde e caricando il sistema di finalità settoriali molto specifiche e spesso improprie, nel senso che forse potrebbero essere meglio perseguite con altri strumenti. Conseguentemente la pressione fiscale è accresciuta notevolmente negli ultimi anni sulle fasce di reddito medio-alte. Nel periodo che va dal 2008 al 2019 il prelievo (Irpef + addizionali regionali e locali) è aumentato per i dirigenti e per i quadri rispettivamente del 2,3 e 2,5%, ed è diminuito per gli impiegati del 20.7% e per gli operai del 48%. La struttura della tassazione sui redditi delle persone fisiche è attualmente sbilanciata: piatta e prossima allo zero per un’ampia fascia di cittadini e poi rapidamente crescente per una quota molto ridotta di contribuenti. Alcune nuove proposte del Governo sul fisco presentano delle contraddizioni: si parla di equità tra i cittadini e sì amplia la flat tax agli autonomi; nonostante l’elevata fiscalità sul lavoro si propone di ridurre le aliquote IVA sui consumi. Inoltre quando si parla della progressività dell’IRPEF si tende spesso a trascurare una forma di progressività "occulta" ma significativa: all'aumentare dei redditi diminuiscono fino a sparire deduzioni e agevolazioni. In Francia si tassano veramente i redditi più alti, ma molto più che in Italia si tassano le “fortune” ereditate. In Francia la tassazione è spostata più sulle cose e sui patrimoni, piuttosto che sui redditi delle persone. In base ai dati 2019, elaborati da Eurostat la pressione fiscale in Italia è il 42,6%, contro il 47,4% della Francia. Se però teniamo conto dell’evasione fiscale la pressione fiscale effettiva per quel 13% di italiani che pagano il 60% di tutta l’IRPEF, anche a causa delle spese indetraibili, diventa il 48,2%.

Quali sono le voci di spesa del bilancio dello Stato Italiano che pesano più che in altri Paesi europei e appesantiscono la pressione fiscale?

Per Gianantonio Crisafulli, Presidente dell'Associazione Lombardia Dirigenti Imprese Assicuratrici ALDIA, il peso maggiore è rappresentato dall'assistenza, mascherata in parte con la spesa per la previdenza. Da anni si chiede di far luce sui conti pubblici separando la previdenza dall'assistenza. I contributi assistenziali sono peraltro così generosi da disincentivare la ricerca di lavoro e incentivare il lavoro nero. Infatti, in un Paese con elevata evasione fiscale e alta disoccupazione, soprattutto giovanile, gli imprenditori non trovano personale. In un Paese con bassa natalità e crescita del numero di pensionati abbiamo la necessità d'incentivare nuovo lavoro cogliendo le opportunità delle nuove tecnologie e del rientro delle manifatture in Italia per effetto dei rischi geopolitici.

Altro peso sui conti pubblici è rappresentato dell'evasione e dall'elusione fiscale, non accettabile per un Paese civile. Con gli strumenti oggi disponibili basta la volontà politica per risolvere questo "fenomeno indecente", come dice il Presidente Mattarella, che permette di fruire dei servizi pubblici con le tasse pagate da altri.

Gli interessi sul debito pubblico e il ritardo nella transizione digitale per conseguire maggiore efficacia organizzativa e produttività sono altre voci che pesano sul bilancio dello Stato.

Quali iniziative prioritarie per ridurre la spesa pubblica?

Mauro Zeni, Presidente dell'Associazione Presidi della provincia di Milano, ritiene che la spesa pubblica debba essere ridotta, ma la riduzione non è l'unico obiettivo. È necessario aumentare l'efficienza dei servizi con una gestione manageriale delle organizzazioni pubbliche, con maggiore delega, responsabilità e verifica dei risultati. È necessario eliminare gli sprechi e le assunzioni con finalità assistenziali perché, in prospettiva, metterebbero a rischio la sostenibilità. L'obiettivo è quindi di innescare il sistema di gestione della motivazione, della responsabilità e del merito, per agganciarci alla nuova denominazione del Ministero. Quindi poche e semplici regole, creare le condizioni per fare meglio il proprio lavoro e controllare i risultati, innescando così un circolo virtuoso.

Se pagassero tutti si potrebbe ridurre la pressione fiscale. Quali proposte per una maggiore equità fiscale?

Alfredo Porro, consigliere CIDA Lombardia in rappresentanza della Dirigenza Sanitaria CIMO, si meraviglia del silenzio del 13% di contribuenti del ceto medio sul quale grava il 60% delle imposte dirette, del fatto che non sia ancora sceso in piazza a manifestare. È necessaria maggiore equità, lotta all'evasione e riconoscimento del merito a chi lavora, per evitare il progressivo impoverimento del Paese. Pagando tutti potremmo pagare certamente meno, ridurre la spesa pubblica e investire nelle riforme veramente necessarie. Chi ha a cuore le prospettive del Paese e il futuro dei giovani è chiamato, dal senso di responsabilità, a manifestare pubblicamente il necessario cambio di rotta.

La tassazione del nucleo familiare “alla francese” costituisce un possibile riferimento per una tassazione più equa, che riconosce il valore della famiglia? Sarebbe applicabile in Italia e come?

Per Rossana Lo Grasso, consigliere CIDA Lombardia in rappresentanza del Sindirettivo Banca D'Italia, la tassazione del nucleo familiare costituirebbe un tangibile sostegno alle famiglie e un incentivo per la natalità, sebbene in Italia siano preferiti i servizi gratuiti per le famiglie bisognose o a costi ridotti. Un tema da approfondire anche in relazione al gettito fiscale per la sostenibilità del bilancio.

Concludendo, l’Italia ha bisogno di una riforma fiscale (solo fiscale) o di un piano organico più ampio per assicurare sostenibilità economica e sociale (europea)?

Per Luigi Catalucci, Vicepresidente Manageritalia Lombardia, non ci sono dubbi, la riforma fiscale rappresenta un tassello importante, ma non sufficiente per un piano organico, completo e riformista per il futuro del Paese. Le riforme dovrebbero essere il vero dibattito partendo dal confronto oggettivo con i principali Stati europei e la partecipazione di tutte le parti sociali per la più ampia condivisione del Paese che vorremmo. Catalucci indica alcuni importanti tasselli sui quali intervenire: la concorrenza per eliminare i privilegi; la politica fiscale per ridurre l'evasione con il contrasto d'interessi; la separazione contabile della previdenza dall'assistenza; la riforma del catasto; la spending review; per intervenire sulla spesa improduttiva dello Stato; e poi giustizia, scuola, sanità, enti pubblici, burocrazia, insomma la Pubblica Amministrazione.

Emerge dall'incontro sulla Riforma Fiscale la proposta, delle rappresentanze della dirigenza pubblica e privata, per una maggiore partecipazione attiva del ceto medio alla vita del Paese per assicurarne sostenibilità economica e sociale

Di seguito la locandina dell'incontro scaricabile cliccando "Locandina"

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp