IRPEF, un conto da 164 miliardi che grava sulle spalle di pochi

Presentata al CNEL la sesta edizione dell’Osservatorio sulla spesa pubblica e sulle entrate dedicato all’analisi delle dichiarazioni dei redditi ai fini IRPEF e delle imposte dirette curata dal Centro Studi e Ricerche Itinerari Previdenziali e realizzata con il sostegno di CIDA.

A cura della segreteria CIDA

Alberto Brambilla - Presidente Centro Studi e Ricerche Itinerari Previdenziali

Roma, 18 settembre 2019 – Il gettito fiscale complessivo diminuisce, ma aumenta quello dell’IRPEF, che grava sempre di più su ben determinate categorie di contribuenti, minando in prospettiva anche la capacità di finanziamento del nostro sistema di welfare. Questo quanto emerso dall’Osservatorio sulla spesa pubblica e sulle entrate presentato questo pomeriggio a Roma nel corso di un convegno promosso in collaborazione da Itinerari Previdenziali e CIDA - Confederazione Italiana Dirigenti e Alte Professionalità. Giunta alla sua sesta edizione, l’indagine realizza su base annuale un'analisi delle dichiarazioni individuali dei redditi IRPEF, di quelle aziendali relative all’IRAP e delle imposte dirette: l’obiettivo, oltre a fotografare lo stato della macchina fiscale, è quello di verificare la sostenibilità di medio-lungo periodo del sistema di protezione sociale italiano che, per pensioni, sanità e assistenza, è “costato” nel 2017 453,487 miliardi complessivi assorbendo, oltre ai contributi sociali quando previsti, anche tutte le imposte dirette – prioritariamente IRPEF e IRAP - nonché un’ulteriore quota di imposte indirette.

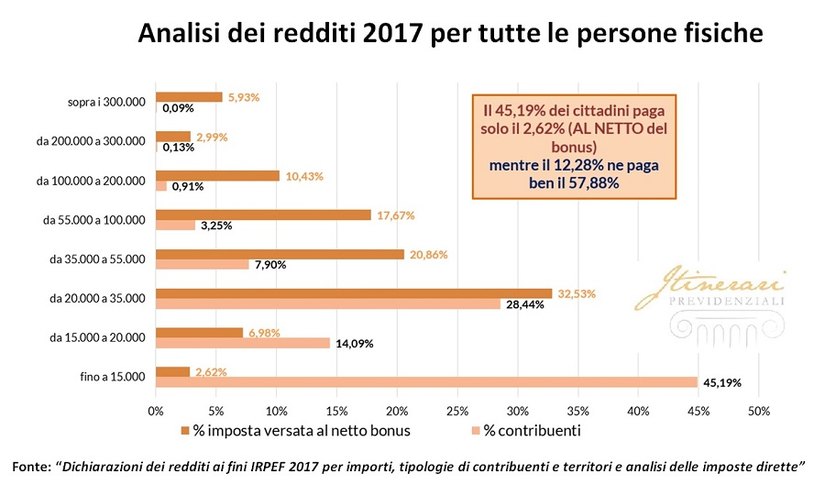

Le cifre

Mentre il totale dei redditi 2017 dichiarati tramite i modelli 770, Unico e 730 è ammontato a 838,226 miliardi di euro, quasi 5 in meno rispetto agli 842,977 miliardi del 2016, con una riduzione dello 0,56%, il gettito IRPEF generato - al netto del bonus da 80 euro - è stato pari a 164,701 miliardi di euro, in crescita rispetto ai 163,378 del 2016. Su 60,48 milioni di cittadini residenti in Italia a fine 2017 sono solo poco più di 30,67 milioni quelli che hanno versato almeno un euro di IRPEF. Non solo, sempre con riferimento al 2017, è Il 12,28% a corrispondere il 57,88% di tutta l’IRPEF, con poco più di 5 milioni di soggetti che dichiarano redditi superiori ai 35.000 euro, contro il 2,62% versato dal 45,19%. In dettaglio, i contribuenti con redditi lordi sopra i 100mila euro (circa 52mila euro netti) sono l’1,13%, pari a 467.442 soggetti versanti, che tuttavia pagano il 19,35% di tutta l’IRPEF; tra 200mila e 300mila euro si trova lo 0,13% dei contribuenti, che versano il 2,99% di IRPEF e, infine, sopra i 300mila euro lo studio individua, sulla base dei dati MEF e Agenzia delle Entrate, lo 0,093% dei contribuenti versanti che pagano però il 5,93% dell’IRPEF. Sommando a anche i titolari di redditi lordi superiori a 55.000 euro, si ottiene dunque che il 4,39% paga il 37,02%.

«La prima osservazione da fare – ha commentato nel corso dell’incontro Alberto Brambilla, curatore dalla ricerca insieme a Paolo Novati - riguarda proprio il rapporto dichiaranti/abitanti (pari 1,468) che, in buona sostanza, dice che il 49,29% degli italiani non ha reddito e risulta quindi a carico nella media nazionale. La seconda sta invece nella constatazione che, mentre aumentano i contribuenti che presentano la dichiarazione, diminuiscono sia i versanti sia i redditi dichiarati; se si considera però che, nel frattempo, PIL e occupazione sono cresciuti, così come l’ammontare totale dell’IRPEF versata a quasi sostanziale parità di addizionali regionali e comunali, se ne può dedurre che quelli che pagano sono sempre meno, ma di fatto pagano sempre di più, l’esatto contrario del (legittimamente) decantato principio “pagare tutti per pagare meno”. Ora, è indubbio che, tenuto conto del combinato di imposte dirette e indirette, l’imposizione fiscale in Italia possa ritenersi eccessiva, ma lo è altrettanto che prima di formulare ipotesi e contromisure sarebbe particolarmente importante per politica e parti sociali guardare ai dati per una fotografia puntuale e proporre così soluzioni effettivamente calate sulla realtà del Paese, superando la fin troppo semplicistica dicotomia “ricchi” e “poveri” ancora cara a un certo tipo di narrazione».

Le diverse tipologie di contribuenti

Dalla pubblicazione emerge che l’imposta media pagata da ciascuna categoria è pari a 3.686,52 euro annui per i lavoratori dipendenti, 3.230,90 per i pensionati e 6.789,51 euro per autonomi, imprenditori e liberi professionisti. Scendendo più in profondità, esemplificativo il caso dei dipendenti: sul totale dei dichiaranti, sono in totale 20,93 milioni (il 50,8%) che versano 77,156 su 155,15 miliardi totali (pari al 49,7%). Con redditi da zero fino a 7.500 euro, la pubblicazione individua 4,12 milioni di dipendenti che, di fatto, hanno un’IRPEF negativa; seguono 4,15 milioni di lavoratori con redditi dichiarati tra i 7.500 e 15.000 euro e che, per via di deduzioni, detrazioni e del cosiddetto “bonus Renzi” hanno comunque un’imposta negativa e sono dunque a carico degli altri contribuenti. I dichiaranti tra 15mila e 20mila euro sono quasi 3 milioni e pagano un’IRPEF media di 1.237 euro.

Per dare un ordine di grandezza, questo significa che se il lavoratore avesse due persone a carico, per la sola sanità questa famiglia costerebbe allo Stato 5.634,48 euro (la media pro-capite è di 1.878,16 euro), non riuscendo di fatto a coprire da sola neppure i costi della sanità. Più numeroso il successivo scaglione di redditi (tra 20 e 35mila euro), con oltre 7,26 milioni che pagano un’IRPEF media di circa 4.000 euro, mentre quello da 35 a 55mila supera i 10.700 euro. Infine, i 770mila (il 3,73%), che dichiarano più di 55mila euro versano il 34,67% di tutta l’IRPEF. «Il discorso è ampio e complesso. Sicuramente in un quadro ancora più esaustivo andrebbero considerate imposte indirette, IVA e accise, ma il vero punto è: sarebbe ad esempio giusto ridurre allo stesso modo e a tutti questi lavoratori l’IRPEF? Sarebbe davvero una scelta equa e sostenibile? I numeri suggerirebbero di no – osserva Brambilla – visto che, dati alla mano, i veri “tartassati" dal fisco sembrano essere innanzitutto i dichiaranti dai 35mila euro dichiarati in su, che pagano I'IRPEF per un valore che va da 10mila a oltre 28mila euro. Al di sotto, c’è invece chi già beneficia della “solidarietà” delle altre fasce di contribuenti, che di fatto ne sostengono la spesa per protezione sociale».

Il commento di CIDA

«I dati fornitici dal Centro Studi e Ricerche Itinerari Previdenziali dimostrano che il 12% dei contribuenti italiani versa quasi il 58% dell’IRPEF nazionale: in quella percentuale vi sono dirigenti, professionisti, manager privati e pubblici, in servizio e in pensione, circa 2 milioni di lavoratori preparati e qualificati che hanno sempre fatto il loro dovere di contribuenti, ma sui quali si accanisce una campagna mediatica che li dipinge come dei privilegiati e sui quali si concentrano sempre nuovi interventi legislativi di riduzione del reddito. È il caso delle pensioni di importo medio-alto, con il mancato adeguamento all’inflazione e il cosiddetto contributo di solidarietà, ma anche di proposte che puntano a ridurre deduzioni e detrazioni fiscali per i percettori di redditi medi», ha detto Mario Mantovani, Presidente CIDA, commentando i dati sulle entrate fiscali 2017. «Le cifre contenute nell’Osservatorio – ha precisato Mantovani – devono far riflettere: la progressività del nostro sistema fiscale è molto accentuata e crea un’evidente sperequazione fra i troppo pochi che versano al fisco e i tanti che non lo fanno affatto o solo per cifre irrisorie. Su queste basi il nostro sistema di welfare rischia di diventare insostenibile. Alimentare l’idea che possa esistere una “riserva” di redditi poco tassati, in capo a ricchi privilegiati è una grave distorsione dei fatti, genera invidia sociale e non contribuisce a trovare soluzioni. Le spese sociali, in particolare quella sanitaria, vanno a finire solo sulle spalle di chi le tasse le ha sempre pagate, con un aggravio crescente in termini di riduzione del reddito disponibile, di potere d’acquisto, di depressione dei consumi e di dinamismo imprenditoriale. Stiamo assistendo a un graduale ma costante rallentamento nella crescita dei redditi appena superiori alla fascia bassa. Gli scarsi investimenti in tecnologie, organizzazione e competenze, oltre a una generalizzata avversione verso chi per merito e competenze guadagna più della media, hanno portato a valori medi dei redditi di lavoro indegni di un paese sviluppato, che esprime leadership in molti settori».

Le proposte

Secondo il Centro Studi e Ricerche Itinerari Previdenziali, è dunque tempo di trovare soluzioni pratiche, che sappiano migliorare il reddito netto dei lavoratori e delle famiglie senza penalizzare il welfare,

come il “contrasto di interessi” tra chi compra la prestazione e chi la fornisce. «Una delle principali criticità italiane è forse un sistema che, lungi dal far emergere i redditi, sembra piuttosto incentivare a dichiarare il meno possibile, così da poter usufruire delle agevolazioni fiscali e dei benefici collegati al reddito, che Stato, Regioni ed Enti locali erogano sulla base di quanto si dichiara, spesso tramite un ISEE facilmente aggirabile, e oltretutto in assenza di una banca dati nazionale dell’assistenza; una seconda nota dolente sta invece nella somma di alte aliquote fiscali sui redditi con doppia progressività che, abbinate ad alte imposte indirette, in primis l’IVA, incentivano a pagare in modo irregolare». Ecco perché una buona contromisura potrebbe essere un periodo di sperimentazione triennale nel corso del quale le famiglie possano portare in detrazione, entro un dato limite, il 50% delle piccole spese effettuate per la casa, per i figli o per la manutenzione di auto o moto, purché supportate da regolare fattura elettronica (incrocio codici fiscali prestatore-fruitore): con vantaggi ovvi per la famiglia stessa che, grazie alla detraibilità, ne trarrebbe un beneficio in termini di potere d’acquisto a prescindere dal proprio reddito di partenza, ma anche e soprattutto per lo Stato, che potrebbe rientrare, almeno in parte, di IVA e contributi sociali evasi, segnando un punto importante nel contrasto al lavoro nero e al sommerso. «Occorre anche – conclude infine Mario Mantovani – favorire la crescita dimensionale e organizzativa delle imprese di servizi alla persona, con azioni efficaci di contrasto dell’opacità e irregolarità, limitando la presenza sul mercato di operatori marginali, il cui mancato equilibrio economico genera comportamenti evasivi ed elusivi delle norme fiscali».

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp