Pericolo inflazione: evidenze, conseguenze e possibili rimedi

Sul tema inflazione siamo stati superficiali, ci siamo illusi che fosse solo una fiammata temporanea

Pasquale Antonio Ceruzzi

Componente dei Gruppi Cultura e Dirigenti per l'Europa, e del Comitato di redazione Dirigenti Industria

Non c’è dubbio che sul tema inflazione (prezzi di oggi più alti dei prezzi di ieri per gli stessi beni e servizi comprati) siamo stati superficiali (anche se, ormai, si parla di inflazione in crescita da fine del 2021). Ci siamo illusi che fosse solo una fiammata temporanea, conseguenza del blocco delle attività produttive e commerciali da

Covid-19 al quale si è poi aggiunto il problema dei colli di bottiglia delle catene globali di approvvigionamento che strozzano l’affluire rapido e continuo di commodity indispensabili per la nostra sopravvivenza (come petrolio, gas naturale e componenti elettronici utilizzati dal settore dell’automotive e degli elettrodomestici) e, per finire con l’elenco delle cause, dello scoppio di una guerra devastante in Ucraina tra Russia e Occidente che determina un’ulteriore giro di vite al commercio mondiale e in particolare alla produzione di cereali necessari per alimentarsi (grano, mais e orzo) e di fertilizzanti, indispensabili per sostenere un’agricoltura intensiva che alimenta una popolazione mondiale che ha superato i 7,7 miliardi di individui. Le rassicurazioni fornite dalle banche centrali (FED e BCE in testa) e da alcuni economisti di fama (tra cui il premio Nobel Paul Krugman) ci avevano illuso, ma gli ultimi dati macroeconomici e le conseguenti iniziative della BCE ci riportano alla dura realtà e ci invitano ad agire con solerzia per contrastare un’inflazione che ci impoverisce ogni giorno di più.

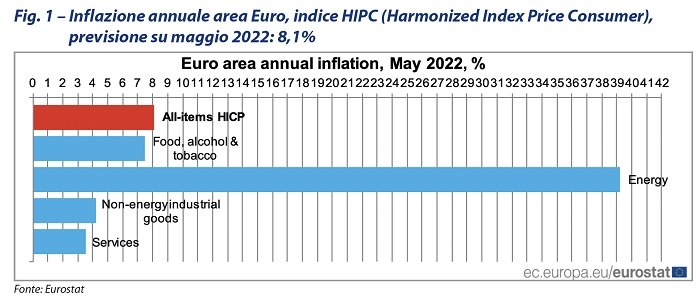

Dal grafico di fig. 1 possiamo notare che il maggior contributo all’inflazione complessiva è dato dalle commodities e nello specifico quelle dell’energia (gas e petrolio) e quelle alimentari (grano, mais, orzo…) con un peso oltre il 39% per le prime e del 7,5% per le seconde. L’esplosione di queste componenti è anche un’evidente conseguenza della guerra in corso nel Donbass che ha alterato significativamente il rapporto tra domanda e offerta, con quest’ultima chiaramente deficitaria.

La situazione è preoccupante in tutto il globo, dagli Stati Uniti alla Nuova Zelanda. Negli Stati Uniti l’inflazione annuale riferita a maggio tramite l’indicatore CPI (Consumer Price Index) è data all’8,6% (il dato più alto degli ultimi 40 anni).

Questi dati, in parte noti e prevedibili, hanno innescato l’azione delle Banche Centrali che hanno come compito principale e statutario la stabilità dei prezzi (tradotto in termini pratici un’inflazione intorno al 2%). Stabilità che si ricerca nella teoria degli aumenti dei tassi di interesse per le istituzioni creditizie che prendono in prestito dalle Banche Centrali parte del denaro che i settori produttivi chiedono per nuovi investimenti e per la gestione ordinaria d’impresa. Aumentando il tasso di interesse le Banche Centrali rendono meno interessante la “domanda” di prestiti e “raffreddano” così le iniziative imprenditoriali ritenute eccessive e responsabili di una domanda elevata di capitali che, finendo nel circuito dell’economia, non fa che aumentare a sua volta l’inflazione. Inoltre, con tassi di interesse più alti ci saranno più risparmiatori che troveranno conveniente investire il proprio denaro in attività finanziarie invece che in beni e servizi offerti dalle imprese. Questo con lo scopo di rendere l’offerta eccedente rispetto alla domanda e determinare una riduzione dei prezzi e quindi di contrasto all’azione dell’inflazione.

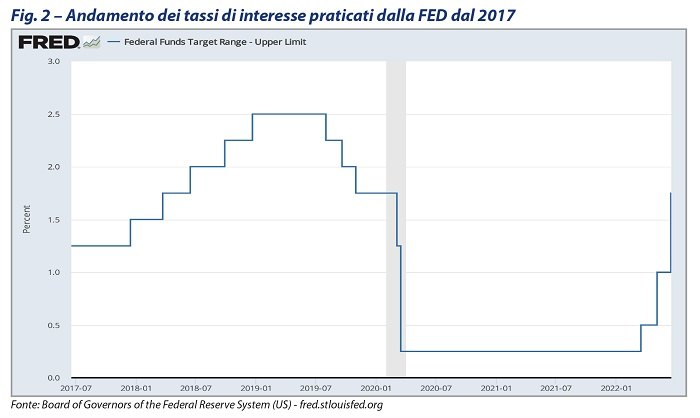

La Banca Centrale Europea (BCE) ha così comunicato la sua intenzione di aumentare il proprio tasso di interesse dello 0,25% nella prossima riunione del Consiglio Direttivo di luglio 2022 e dello 0,25% a settembre 2022 se verranno confermate le attuali proiezioni di inflazione crescente nei prossimi mesi (da notare che la FED americana, la Banca Centrale del Regno Unito, le Banche Centrali di Australia, Nuova Zelanda e India hanno tutte aumentato il tasso di interesse dello 0,50% già nelle scorse settimane, la FED ha incrementato di un ulteriore 0,75% il cosiddetto Fed Fund Rate Target il 15/6/2022) (fig. 2).

Le iniziative di aumento dei tassi di interesse della BCE si accompagnano poi con le decisioni di riduzione del Quantitative Easing (QE). L’azione combinata di queste due azioni ha determinato un cosiddetto “venerdì nero” sui mercati finanziari che ha colpito in maniera specifica l’Italia, afflitta da un debito pubblico elevato e bassa crescita economica (10 giugno 2022, Borsa Italiana –5,17% e spread bund/btp oltre 230 punti base, –2,79% del FTSE MIB e spread a 231 nella giornata del 13 giugno 2022) e riattivato quei timori di recessione che molto preoccupavano il governo italiano e l’Unione Europea (per dettagli vedere il mio articolo pubblicato sulla rivista di maggio Ridurre il debito italiano).

Un’inflazione rilevante come quella prevista nell’Unione Europea all’8,1% ha conseguenze per tutti. Singoli individui, pensionati, famiglie, imprese e Stati.

Per i singoli, i pensionati (tenendo conto che la perequazione copre solo in parte il livello di inflazione) e le famiglie che basano il loro vivere sulla percezione di un reddito, si può ritenere che il potere di acquisto si riduca secondo la seguente formula P.A. (t) = 1/108,1 = 92,50. Con un reddito medio familiare di 31.000 € possiamo ragionevolmente sostenere (con approssimazione) che questo reddito medio sia equivalente a: 28.675 €.

Per le imprese il costo del prodotto o servizio in vendita aumenta e i profitti si riducono se a loro volta non trasferiscono sul prezzo di vendita questi costi (contribuendo, così, a loro volta, a generare inflazione).

Per gli Stati indebitati potrebbe essere un vantaggio nel breve termine (diciamo entro 6 mesi, massimo 1 anno). In quanto il valore del debito rimane costante in termini nominali, ma si svaluta in termini reali per effetto dell’inflazione. Le imposte invece aumentano in valore assoluto (sono una percentuale del PIL/Reddito a valore nominale che aumenta per via dei prezzi gonfiati dall’inflazione) contribuendo a un miglior avanzo o disavanzo primario di Bilancio. Nel lungo termine (oltre l’anno) diventa uno svantaggio perché la Banca Centrale aumenterà il tasso di interesse sui nuovi fondi chiesti a prestito. L’aumento del tasso di interesse rende il costo del debito degli Stati (le cedole che dovrà pagare sui Titoli di Stato sottoscritti da risparmiatori e soggetti istituzionali) più oneroso, contribuendo a un risultato peggiore per quanto riguarda l’avanzo o il disavanzo primario.

Per qualunque soggetto creditore (singolo, pensionato, famiglia, impresa o Stato) è uno svantaggio, in quanto il valore reale del credito diminuisce con l’aumentare del livello di inflazione.

Che cosa dovrebbero a questo punto fare istituzioni monetarie, Stati, imprese, famiglie, pensionati e singoli individui per contenere gli effetti nocivi dell’inflazione sul costo della vita?

Le istituzioni responsabili della politica monetaria possono aumentare i tassi di interesse, come hanno già fatto FED, BOE, Banca del Giappone e farà la BCE a partire da luglio 2022. Tuttavia, questa azione potrebbe essere lunga, inefficace e insufficiente. Insufficiente perché l’inflazione che il mondo occidentale si trova a dover subire non è dovuta a una economia surriscaldata e a una dinamica eccessiva di rivendicazioni salariali ma è “esogena”, incamerata attraverso l’importazione di gas naturale, petrolio, grano, mais, fertilizzanti, chip elettronici, forniti in quantità insufficienti o eccessivamente diluiti nel tempo e a prezzi crescenti. L’aumento dei tassi serve a frenare eccessi di consumi e di investimenti frenando la richiesta di fondi a prestito (agisce sul lato della domanda) ma non risolve i nostri problemi sul lato dell’offerta.

In questo scenario servono altre iniziative a complemento, tra le quali:

- Trovare rapidamente fornitori alternativi di questi beni in altre aree del mondo (petrolio e gas possono essere importati dal Nord Africa, dal Medio Oriente, dagli Stati Uniti diminuendo le quantità importate dalla Russia). Stessa cosa avremmo bisogno di fare per grano, mais, orzo, includendo tra gli obiettivi un livello significativo di produzione propria. Sotto questo punto di vista l’Italia si sta muovendo nella giusta direzione. Per la carenza di chip elettronici dovremmo individuare 2-3 siti europei dove produrli in tempi rapidi per diminuire la nostra dipendenza dal Far East Asiatico.

- Accelerare la transizione europea al Green Deal del NextGenEU contenuto e adattato per l’Italia nel Piano Nazionale di Ripresa e Resilienza (PNRR).

- Stabilire un tetto ai prezzi delle commodity essenziali a livello europeo, al fine di contenere ricatti, fenomeni speculativi e guerre.

- Tassare gli extra profitti di quelle imprese che operano nel settore dell’energia e delle commodity, al fine di rendere disponibili fondi da reinvestire in politiche di sviluppo produttivo e transizione a fonti rinnovabili e di economia circolare.

- Diminuire il prezzo delle “accise” sui prezzi finali dei carburanti alla stazione di rifornimento.

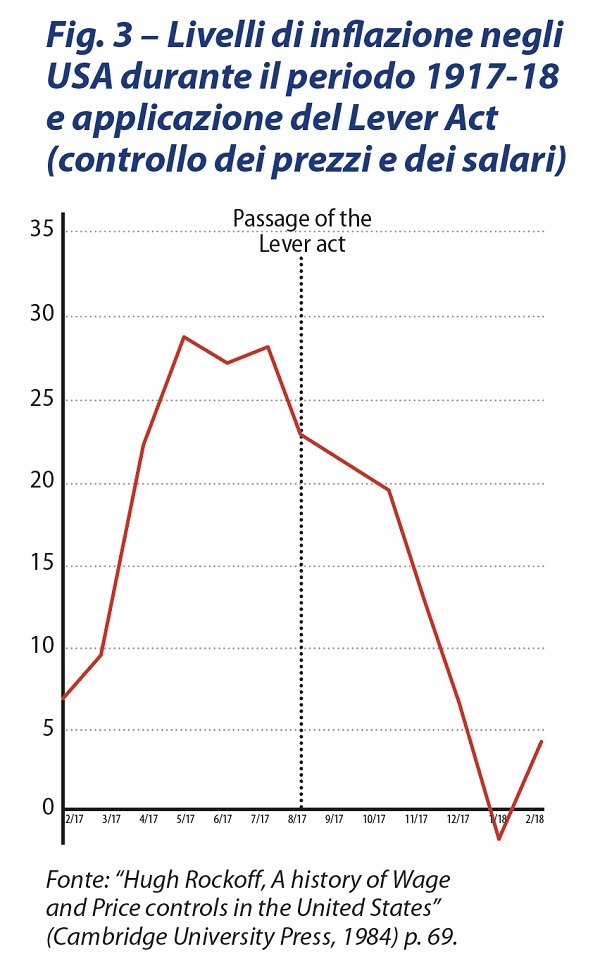

- Controllare il livello dei prezzi di beni e servizi offerti attraverso un'autorità definita ad hoc, per evitare che prezzi e salari salgano solo su aspettative di “inflazione attesa” (in tale modalità l’inflazione si autogenererebbe). Tale iniziativa fu, per esempio, già applicata ed efficace nei tempi di guerra negli Stati Uniti e non solo (figura 3).

Queste iniziative riguardano le politiche economiche e fiscali dei singoli Stati o di aggregazioni di Stati quali l’Unione Europea. A loro, noi cittadini, dobbiamo richiedere impegni e risultati concreti nel breve, con la possibilità di monitore il raggiungimento dei risultati.

In virtù delle iniziative sopra esposte, di Banche Centrali e governi, possiamo ritenere di aver fatto tutto quello che è nelle nostre possibilità per contenere gli effetti nocivi dell’inflazione?

Non completamente. Potremmo infatti attuare come individui scelte e comportamenti che minimizzino le cause e gli effetti che danneggiano il nostro benessere economico e sociale. Ad esempio:

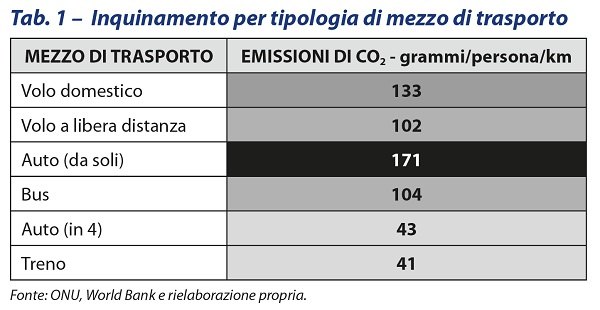

- Migliorare la qualità e l’efficienza della nostra mobilità di massa per ottenere minori consumi di combustibili e un minor inquinamento (vedere tabella 1).

- Migliorare la classe energetica dei nostri edifici attraverso interventi edilizi in grado di migliorare l’isolamento termico, introducendo dispositivi di produzione di calore più efficienti e a minor consumo, puntando a fonti di energia rinnovabili e di economia circolare. Bene ogni provvedimento economico e fiscale da parte della UE e degli Stati che funzioni da incentivo nella realizzazione di questi obiettivi.

In conclusione, è solo dall’impegno congiunto di politiche monetarie, politiche fiscali e comportamenti virtuosi di imprese e cittadini che possiamo trovare quella reazione sufficiente a ribaltare gli effetti negativi del Covid-19, inflazione e conflitti armati alle porte dell’Europa. L’impegno dovrà essere intenso, continuo e duraturo nel tempo perché il risultato non si conseguirà né facilmente né a breve.

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp