Diverse, ma uguali

L’uguaglianza tra uomini e donne dovrebbe far parte dei valori condivisi di un Paese, eppure siamo ancora lontani dal raggiungimento di una vera parità di genere, perché le donne lavorano in media meno degli uomini, guadagnano meno, dedicano molto tempo (non remunerato) alla cura della famiglia, dei figli, dei genitori anziani

Photo Brenkee Pixabay

Di Francesca Bertè

Pubblicato su Osservatorio Senior

Il risultato è un divario economico di genere che si accumula fino a generare, a fine carriera, pensioni nettamente più basse delle donne rispetto a quelle degli uomini. Secondo alcune elaborazioni effettuate da Progetica nel 2022 “essere donna” può portare ad una perdita reddituale e pensionistica nell’arco della vita di oltre 330mila euro.

Tale dato risulta dall’analisi di confronto fra la carriera lavorativa di un uomo e di una donna italiana (considerando dati mediani sul reddito netto annuo). E’ stato simulato il cumulo reddituale a partire dai 25 anni, (età media di inizio lavoro di un uomo secondo Istat) fino ai 67 anni, ovvero l’attuale età della pensione di vecchiaia. E’ stata inoltre simulata la perdita degli importi pensionistici derivante dai minori redditi, sommando gli importi mensili delle singole pensioni per un periodo corrispondente alla vita media passata in pensione.

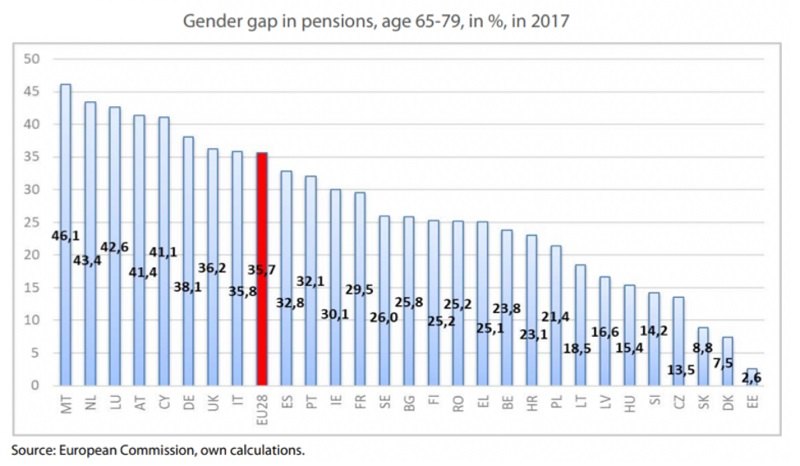

Il problema non riguarda però solo noi italiani: in Europa il gender gap pensionistico si assesta infatti mediamente attorno al 35%, con picchi fino al 46% come indicato nel grafico "Gender gap in pensions" seguente.

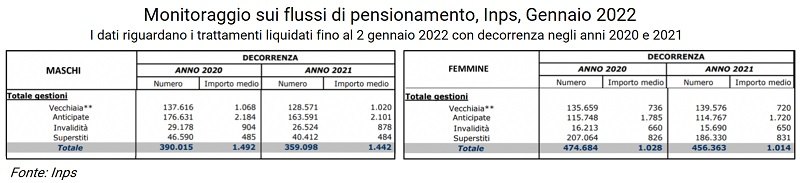

Dal monitoraggio sui flussi di pensionamento dell’Inps, per i trattamenti liquidati fino al 2 gennaio 2022 con decorrenza negli anni 2020 e 2021, il divario è evidente: le pensioni medie degli uomini si attestano sui 1.442€ mensili, quelle delle donne si fermano a 1.014€, con differenze evidenti tra le gestioni indicate nella tabella seguente.

Gli importi si riferiscono alle diverse prestazioni pensionistiche: pensione di vecchiaia e anticipata, pensione di inabilità e pensione superstiti.

Le donne percepiscono assegni pensionistici inferiori su tutti i fronti, eccezion fatta per la pensione superstiti (831€ vs 484€ mensili). Il motivo è semplice ed è legato al fatto che la pensione superstiti[1] viene calcolata sulla base della contribuzione in vita: lavorando più delle donne, gli uomini creano le basi per una pensione maggiore, che in questo caso va a beneficio delle coniugi.

In ogni caso, i dati medi mostrano chiaramente l’urgenza di costruirsi una pensione integrativa che possa sommarsi agli assegni INPS, ed essere ad esempio di supporto nel caso in cui ci fosse bisogno di curarsi in tarda età.

Basta fare due conti per comprenderne il senso: se il costo medio mensile di una RSA è di circa 112,60€[2] al giorno, come potrà bastare una pensione di inabilità di 650€ al mese?

Se l’importo medio della pensione di vecchiaia è di circa 700€ e la spesa media mensile per una persona sola è pari a 1.796€, come risulta dalla spesa per consumi delle famiglie, Istat, giugno 2022, cosa o chi colmerà questo disavanzo?

Il tema risulta ancora più critico se si considera la questione temporale, ossia quanto a lungo potremmo aspettarci di vivere in pensione, in condizioni di buona o cattiva salute.

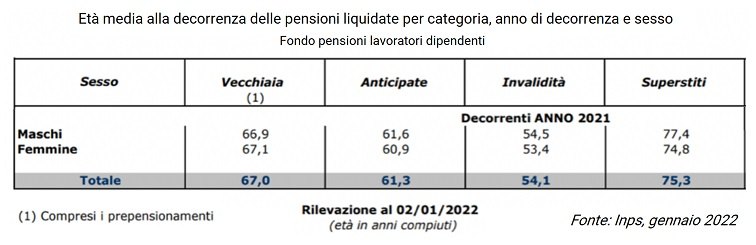

Come evidenzia la tabella seguente, di fonte INPS relativa ai lavoratori dipendenti, non vi sono grandi differenze di genere per quanto riguarda le età medie di pensionamento.

Vi sono però differenze sul fronte della longevità, perché i dati Istat indicano che nel 2021 la speranza di vita alla nascita è stimata in 80,1 anni per gli uomini e in 84,7 anni per le donne, il che pone la questione della capacità delle donne di riuscire a sostenersi economicamente in mancanza dell’apporto del compagno.

La neo solitudine in tarda età va infatti gestita e preparata per tempo, con metodo e determinazione. Il consiglio che ci sentiamo di dare è quello di non rinunciare mai ad una propria autonomia economica e di trovare (piccole o grandi) fonti reddituali che permettano di affrontare serenamente eventuali imprevisti.

Come mai il divario è così accentuato?

In Italia le pensioni attuali riflettono sostanzialmente le recenti modifiche sociodemografiche del Paese (pochi bambini, pochi contribuenti, molti anziani e molte persone bisognose di supporto), le pressioni a breve termine legate alla gestione di crisi economico-finanziarie, le precedenti riforme pensionistiche.

I diritti pensionistici sono attualmente calcolati in base alla retribuzione/contribuzione e alla continuità lavorativa e questo non agevola certamente la componente femminile. Se si riuscisse a trovare un modo (sostenibile) per valorizzare il contributo di cura familiare in capo alle donne (oggi fornito gratuitamente), tutto questo verrebbe forse mitigato, a fronte di una società più equa e giusta.

In attesa che gli sforzi collettivi comincino a dare i loro frutti, occorre però muoversi, assumere consapevolezza sulla situazione pensionistica personale e non sprecare tempo prezioso.

Sul sito dell’INPS possiamo, ad esempio, monitorare lo stato dell’arte della nostra pensione, accertarci dell’esattezza dei contributi registrati, comprendere quando potremo andare in pensione (secondo le regole attuali), simulare l’assegno pensionistico atteso.

Occorre tenere ben presente che per avere diritto alla pensione di vecchiaia/anticipata è necessario aver contribuito per almeno 20 anni, a meno che non si sia cominciato a lavorare post 1996, in tal caso vi è attualmente un requisito che permette di andare in pensione a 71 anni con cinque anni di contribuzione, e qualsiasi scelta lavorativa dovrebbe quindi considerare (e monitorare) anche questo traguardo minimo.

Un secondo consiglio è quello di considerare la pensione come un tempo di vita molto diverso da quello di oggi e non come un copia-incolla del presente. L’invito è quello di immaginare che tipo di vita vorremo inaugurare quando saremo anziane, e costruire di conseguenza un “budget pensionistico” capace di rispondere ai bisogni essenziali, ai desideri di una neo pensionata e alle eventuali necessità di cura che potrebbero emergere.

Se l’assegno pubblico stimato attraverso le simulazioni Inps non basta a coprire bisogni e desideri immaginati, occorre allora attivarsi e integrare quel che resta utilizzando la previdenza complementare o altri strumenti pensionistici dedicati.

E se invece siamo già in pensione e facciamo fatica ad arrivare a fine mese, cosa possiamo fare?

Possiamo, ad esempio, fare un’analisi dettagliata delle nostre entrate e uscite e avviare un’attività di budgeting mirata, trovare nuove fonti di reddito derivanti ad esempio da una conversione d’uso degli immobili in nostro possesso, oppure approfondire eventuali prestazioni pubbliche a cui abbiamo diritto e che sino ad oggi ignoravamo.

Francesca Bertè

In tutti i casi, il consiglio è quello di avere fiducia in noi stesse, assumere padronanza della nostra economia personale e, se lo desideriamo, farci supportare da professionisti competenti e preparati. In questi ultimi anni si sta, ad esempio, diffondendo la figura dell’educatore finanziario di qualità: una figura “sociale” che opera secondo quanto indicato dalla norma tecnica UNI 11402[3] e che aiuta i cittadini ad affrontare in sicurezza le sfide della vita, presenti e future. A Milano, ad esempio, il servizio è gratuito e attivabile tramite il portale del Comune, WeMi – educazione finanziaria[4].

Note:

[1] Non tutti ne hanno diritto, occorre infatti che il lavoratore abbia contribuito con continuità. Inoltre, se il superstite è un compagno o una compagna, è necessario che l’unione sia stata precedentemente formalizzata. Ciò significa, ad esempio, che i conviventi non ne hanno diritto.

[2] Tariffe delle Residenze Sanitarie Assistenziali, Franco Pesaresi, www.luoghicura.it, 2019

[3] L’educazione finanziaria non parla mai di prodotti del mercato, ma indirizza gli utenti verso l’individuazione di strategie ideali e la realizzazione del proprio progetto di vita

[4] https://wemi.comune.milano.it/educazione-finanziaria

01 agosto 2022

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp